玉米价格局地疯涨至2100元/吨,何时能停?

- 来源:天下粮仓、期货日报

- 日期:2018-03-12

- 编辑:admin

- 评论:0条

玉米价格局地疯涨至2100元/吨

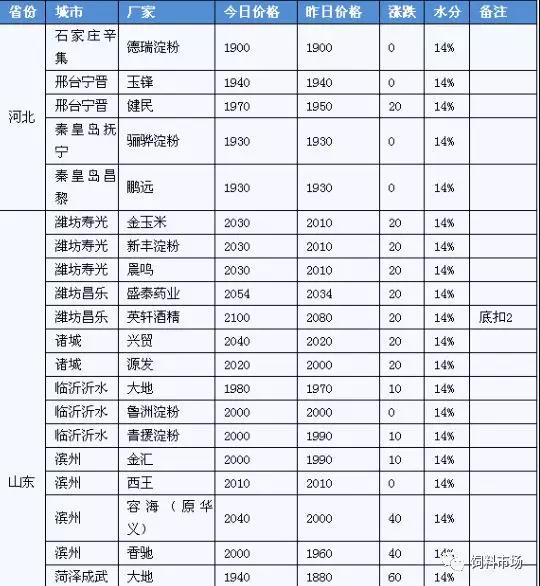

3月份以来华北黄淮地区玉米价格继续坚挺上涨,其中山东潍坊继续领涨全区,全面突破2000元/吨关口,局部最高疯涨至2100元/吨,业内颇有一种价格一天比一天高之感慨,目前昌乐英轩酒精玉米收购价上调至2100元/吨,较昨日再涨20元/吨,昌乐盛泰药业收购玉米价格在2054元/吨,较昨日再涨20元/吨,寿光巨能金玉米收购玉米价格上调至2030元/吨,较昨日继续涨20元/吨,寿光晨鸣淀粉厂玉米收购价上调至2030元/吨,较昨日再涨20元/吨,寿光新丰淀粉玉米收购价在2010元/吨,较昨日持平,诸城兴贸收购玉米价格上调至2040元/吨,较昨日涨20元/吨,诸城源发收购玉米价格上调至2020元/吨,较昨日涨20元/吨。不仅山东潍坊玉米价格涨势令市场侧目,华北黄淮其它地区也有不同程度的上涨,如下表如示:

附表:华北黄淮地区深加工企业玉米收购价一览表

对于当前玉米现货价格的快速上涨,可谓几家欢喜几家愁。作为卖粮方而言,眼看着此前囤粮利润不断增长而暗自窃喜,但买粮方来说,特别是华北黄淮地区而言,目睹玉米价格不断高企也是暗自焦虑。众所周知,玉米的主要需求终端来自于饲料加工企业和玉米深加工企业。以华北黄淮地区为例,当地饲料加工企业由于在节前普遍建立了较为安全的库存,多数在1个月以上,因此在节后这波玉米上涨的过程当中,当地饲料加工企业所受到的影响并不是很大,受影响最大的莫过于当地玉米深加工企业,尤其是玉米淀粉企业,其中山东玉米淀粉企业受到的影响最为明显。之所以这么说,主要还是山东玉米淀粉企业库存能力不足,多数采用短期库存或者随用随采的方式,进而使得其生产成本紧随玉米价格水涨船高,时下当地玉米淀粉企业处于亏损状态,Cofeed调查数据显示今日山东地区玉米淀粉加工利润每吨仍亏损47.9元。不过河北及河南等其它华北黄淮地区玉米淀粉加工尚有一定利润存在,如下图所示。

推动华北黄淮玉米价格持续上涨的主要因素具体分析如下:首先,玉米阶段性供给偏紧所致,据相关数据显示,截止3月1日,华北基层售粮进度58%,同比快了2个百分点。而在卖跌不卖涨的心理影响下,叠加不利天气等因素,基层持粮农户及贸易商仍然惜售手中余粮,导致市场玉米上货量迟迟难以放大;还有,就是深加工企业补库需求增强。春节期间,国内大部分深加工企业正常开机,节前玉米库存逐渐被消耗,而基层玉米出货量较低,深加工企业希冀通过上调玉米收购价策略以便刺激玉米上量,从而补充库存;另外,众所周知,3月7日中储粮网组织内蒙古玉米竞价销售结果:共计投放一等玉米10489吨,成交10489吨,成交率100%,起拍价1860元/吨,成交均价1968元/吨,较3月2日的内蒙古竞价销售均价的1863元/吨溢出了105元/吨,高溢价成交显示出当地玉米需求较为旺盛,这也间接给玉米市场提振上涨助力。

总体而言,目前华北黄淮地区玉米市场流通粮源供应不多,基层余粮或仅剩4成左右,市场上量始终难增加,这令玉米阶段性供需紧平衡状态迟迟难以得到扭转,短期内华北黄淮地区玉米价格整体或将相对偏强运行为主,但近来市场上临储玉米拍卖消息时有传出,市场预期3月底或4月初启动,而最近中储粮系统又召开会议,计划3月中旬黑龙江地区轮换销售玉米34万吨,通过中储粮网站竞拍形式,其中2014年产玉米2万吨,2015年产玉米32万吨,哈尔滨地区起拍价1700元/吨。在临储拍卖之前,中储粮分公司提前放出轮换玉米,增添市场供应量,政策平抑市场价格信号明显,仍需谨慎防范后期政策性玉米大规模投放而带来的风险。

玉米市场供应已经由过剩转向紧缺

产量连降两年为去库存奠定基础

2016/2017年度(2016年10月至2017年9月),在没有政策性收购和销售的状态下,玉米市场已经由严重供应过剩转向供不应求。“面积主动调减”“单产因灾受损”和“进口谷物替代减少”导致玉米供应明显下降。同时,市场化机制激活了玉米产业链,带来了消费的爆发,供需双向作用使得玉米市场近七年来首现负结余,这为市场化去库存奠定了基础。

2018年,中央一号文件再次聚焦三农问题,深化农产品收储制度和价格形成机制改革,加快培育多元市场购销主体,改革完善中央储备粮管理体制。通过完善拍卖机制、定向销售、包干销售等,加快消化政策性粮食库存。玉米的市场化改革也将进一步深入。2017年,玉米收储制度改革进展顺利,实现了农产品价格形成机制的转变,扭转了近些年玉米库存不断增加、加工企业持续亏损、进口替代冲击日趋严峻的局面。在这个过程中,对政策面、市场众多购销主体来说,最大的意外就是多重因素导致玉米货源减少带来的供不应求。之前的年度,市场供应过剩8000万吨,而临储收购政策退出后,供应反而出现缺口,不仅农民未遇“卖粮难”,在紧平衡预期下,临储拍卖甚至呈现火爆景象。

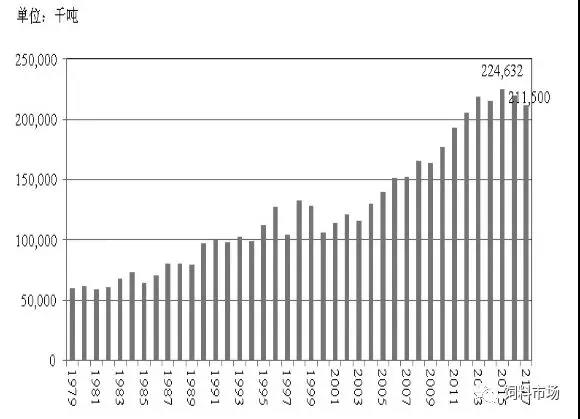

国家统计局的数据显示,2017年,玉米产量继续下降,较2016年减少363万吨,较2015年的历史最高产量减少874万吨,为2000年以来首次出现产量连续两年下降的情况。从供给侧改革的角度来看,这是主动调减玉米播种面积取得的成效。另外,2016年玉米减产508万吨,主要原因就是播种面积下降以及黑龙江、吉林、河南等产区遭受旱灾。这也是2016年春节前市场普遍预计节后可能出现农民“卖粮难”,而实际上在期货价格领涨和饲料加工发放补贴的双重刺激下,东北产区玉米价格迅速反弹、收购囤粮积极、农户余粮快速下降、市场开始转向紧平衡的主要原因,其也为玉米市场去库存奠定了基础。

图为我国玉米产量

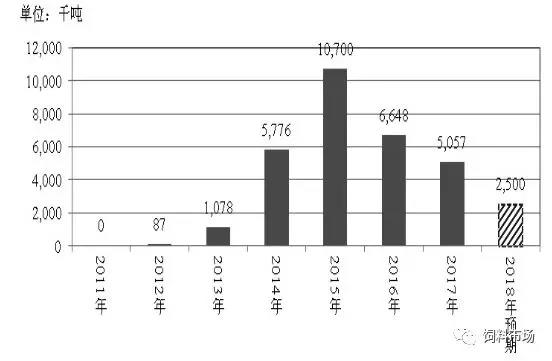

图为我国高粱进口量

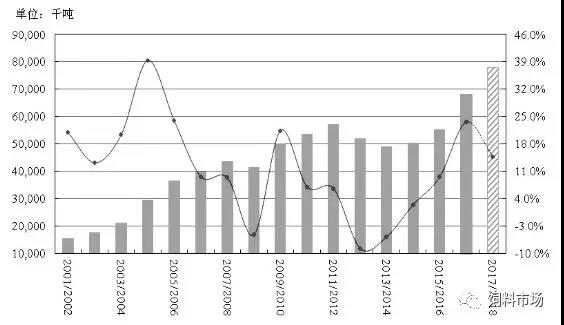

图为国内工业玉米消费量

图为国内饲料玉米消费量

进口替代减少提振国产玉米需求

从市场年度来看,2016/2017年度,我国累计进口玉米246万吨,同比下降71万吨;累计进口高粱521万吨,同比下降308万吨;累计进口大麦810万吨,同比增加224万吨;累计进口DDGS74万吨,同比下降350万吨。根据测算,这些进口谷物可替代国产玉米1 652万吨,同比下降505万吨。随着玉米市场化的推进,内外价差缩小,尤其是2017年年初,内外玉米价格基本持平,国内用粮企业进口积极性显著下降。尽管2017年3月之后国内玉米价格逐渐上涨,内外差价再次拉大,但全年饲料谷物进口量仍低于上年度。进口饲料谷物数量下降,减少的份额由国产玉米补充,有效提振了国产玉米的需求。

同时,由于种植面积下降,2017年,美国高粱产量预计为924万吨,低于2016年的1220万吨,降幅为24.26%。此外,澳大利亚大麦产量也由1292万吨下降至800万吨。供应减少刺激国际市场高粱、大麦价格坚挺,进而抑制国内企业的进口积极性。加之商务部决定自2018年2月4日起对原产于美国的进口高粱进行反倾销和反补贴立案调查,目前不少外商已暂停美国高粱报价,一定程度上减少了未来高粱到货数量。一旦“双反”成立,高额关税就可能导致洗船等问题的出现。因此,预计2018年我国饲料粮进口量将进一步下降,进口饲料谷物的减少为国产玉米的消费带来空间和动力。

收储制度改革促进加工产能释放

收储制度改革以来,国内玉米价格及下游产业原料成本大幅下降,加工企业盈利能力增强。一方面,深加工企业现有产能利用率大幅提高,玉米酒精、淀粉及下游深加工产品行业的开工率整体较上年度提升10—15个百分点。另一方面,新增产能迅速增加。监测显示,2017年新增产能830万吨,2018年计划筹备或意向性新建产能1195万吨。产能增加对玉米消费有极大促进。2017年10月,国家发改委、国家能源局、财政部等15部门联合印发《关于扩大生物燃料乙醇生产和推广使用车用乙醇汽油的实施方案》。其提出,到2020年,将在全国范围内推广使用车用乙醇汽油,基本实现全覆盖。

按照当前汽油消费量及燃料乙醇添加比例测算,到2020年,燃料乙醇的需求量将在1200万—1300万吨。目前,燃料乙醇的产量仅230万吨,这也意味着未来3年内,燃料乙醇的新增产能将达到1000万吨,对应的玉米需求也将提升至3000万吨。酒精及燃料乙醇行业的集中扩张势必增加玉米的工业需求。国家粮油信息中心预计,2016/2017年度,我国玉米工业消费量达到6800万吨,同比增加1400万吨;2017/2018年度,玉米深加工消费量将达到7800万吨,同比增加1000万吨。

养殖结构优化利于饲用消费增加

据奥特奇发布的“2018年全球饲料调查报告”,2017年全球饲料总产量达到10.7亿吨,同比增长2.57%,连续两年超过10亿吨,而我国的饲料产量在强势增长后略有下滑,降幅为0.4%。其中,蛋鸡饲料和肉鸡饲料产量分别下滑11%和5%,猪饲饲料产量却大幅提升11%。农业部的新闻稿显示,2017年,我国工业饲料产量超过2亿吨,连续7年位居全球第一,年产值超过8000亿元。2017年,畜禽养殖行业虽然因环保问题遭遇了禁限养区域内拆迁、环保“一刀切”等现象,部分省市出现了畜禽存栏下降的情况,但从全局来看,随着畜禽养殖行业结构的优化和规模化程度的提高,2017年,不少省份的生猪存栏量和饲料产量同比均出现增长,尤其是部分大型生猪养殖企业和饲料生产企业的增幅,更为明显。

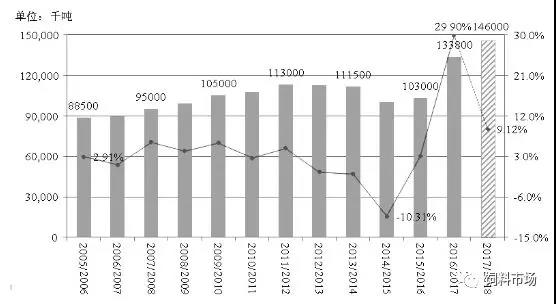

所以从饲料玉米消费方面来看,尽管工业饲料产量有所下降,但饲料玉米的消费明显增加。其一,玉米替代品进口量减少,这部分份额由国产玉米填补。其二,小麦和稻谷价格在最低收购价格政策的支撑下,远远高于玉米价格,稻谷和小麦作为饲料粮的消费也因价格原因大幅减少。其三,部分中小散养户缓慢恢复补栏。其四,添加剂预混料市场也有所回暖。国家粮油信息中心预计,2016/2017年度,国内玉米饲料消费量为13380万吨,同比增加3080万吨;2017/2018年度,玉米饲料消费量预计为14600万吨,同比增加1220万吨,增幅为9.1%。

供给侧改革已经显现阶段性成效

数据显示,2016/2017年度,国家临储玉米拍卖实际成交5700万吨,而截至2017年3月的一次性轮换轮入量为2100万吨,那么2016/2017年国家向市场净投放玉米3600万吨。而截至2017年9月30日,成交玉米出库量为4700万吨,这意味着约1000万吨的国储陈玉米结转至2017/2018年度。另外,截至2017年9月底,用粮企业整体库存为20天,即商业结转库存达到1800万吨,同比净增加1000万吨。这部分结转库存也是后临储时代企业重建商业库存的资源。未来年度商业库存结转量可能维持2000万吨的水平。如果将这2000万吨视为未来商业库存的一个常量,那就意味着2016/2017年度净投放的3600万吨中的2000万吨是作为库存将在下年度投放的新增供应,而当年度市场缺口在1600万吨。参考2016/2017年度和2017/2018年度整体减产1000万吨、进口高粱替代减少200万吨、深加工消费量增加1000万吨、饲料消费量增加1000万吨,其他进出口和食用消费及种用消费变化不大的情况,2017/2018年度玉米市场供应缺口将达到4800万吨,以至于市场普遍预计2018年玉米临储拍卖有望达到6000万吨。供应缺口的出现也表明,经过供给侧改革,国内玉米市场彻底扭转了严重供过于求的结构,为去库存奠定了基础。

2018年国内玉米市场将产生新变化

收储制度改革成功之后,玉米市场也产生了一些新的变化。

第一,农户种植收益提高,玉米种植面积有望转而增加。根据在东北产区对农户的实地调研,种植玉米的农药、化肥、种子、耕地翻地、浇水、收割等总体成本在250—300元/亩,年度和地区差异均不大。成本差距和成本变化的最大因素就是地租。由于2017年地租大幅下降,农户种植玉米的成本下降180元/亩,而2018年随着地租的上涨,农户种植玉米的成本预计上涨100元/亩。据此简单核算,2016年农户种植玉米多数亏损,平均亏损幅度在89元/亩,而2017年整体种植盈利133元/亩。种植收益提高,加之部分农户反映2017年玉米收益明显高于大豆,预计2018年玉米种植面积和地租都将增加。近两年,改种大豆、杂粮等的农户,大多都有改种玉米的打算。

第二,去库存步伐将加快,需快速适应供求关系的转变。2018年,中央一号文件强调要通过完善拍卖机制、定向销售、包干销售等加快消化政策性粮食库存,其重点就在于玉米市场的去库存。2017/2018年度玉米市场供应缺口预计在4800万吨,这将加快去库存的节奏。市场普遍预计,2018年玉米临储拍卖量将达到6000万。届时,临储玉米库存将较2016年的历史高点下降45%。目前来看,玉米市场调结构和去库存的步伐远超市场预期。不过,大量调减播种面积的过程中,若遇到不确定性的“灾害性年份”,就会导致减产幅度过大、价格波动剧烈等问题,甚至不得不通过进口粮食来解决国内供应偏紧的问题,对粮食安全也会产生不利影响。2003—2004年的粮食减产和价格大幅上涨就与此相关,这也刺激了当年粮食的大量进口。对玉米价格走势预判时需要快速适应当前供求关系转变的现状。作者:张志栋 陈玮

来源:天下粮仓、期货日报

- 2019-09-10没做好这几点,无抗饲料设计可能是无效的

- 2019-05-142019年《农业健康大本营》高峰论坛

- 2019-05-09温氏股份、天邦股份、天康生物业绩报告新鲜出炉!

- 2018-11-16关于“2018年广东省无抗饲料技术创新企业”正式推荐名单的公告

- 2018-10-29通知 | 中国饲料工业协会关于发布《仔猪、生长育肥猪配合饲料》

- 2018-09-18农业农村部:饲料企业暂停使用以猪血为原料的血液制品生产猪用饲

- 2018-09-06川粤两省饲料行业座谈会在粤成功举行

- 2018-08-30厂房转让信息

- 2018-08-29四省报告非洲猪瘟疫情,引发全球关注,中国能否打赢阻击战?

- 2018-08-228月 21日CFT鸡评:蛋价小幅调整 毛鸡价格回落

- 电话:020-37288723

- 传真:020-37287849

- 地址:广州先烈东路135号4号楼609

- 邮编:510500

- 邮箱:gdfeed@vip.163.com